核心概念:满五唯一

这是决定税费多少的最关键因素,请务必先理解它。

(图片来源网络,侵删)

- “满五”:指从房产证上的登记日期或契税票的填发日期开始计算,截至房产交易过户之日,时间已经满5年。

- “唯一”:指该房产是业主在北京范围内的家庭唯一住房(以家庭为单位,包括业主本人、配偶以及未成年子女)。

根据“满五唯一”的组合,税费会有天壤之别:

| 情况 | 增值税 | 个人所得税 | 备注 |

|---|---|---|---|

| 满五唯一 | 免征 | 免征 | 最佳情况,基本无税费 |

| 满五不唯一 | 免征 | 差额20%或1%(全额) | 增值税免,但个税不免 |

| 不满五唯一 | 征收(差额5.6%) | 差额20%或1%(全额) | 两种税都要交 |

| 不满五不唯一 | 征收(差额5.6%) | 差额20%或1%(全额) | 两种税都要交 |

主要税费详解

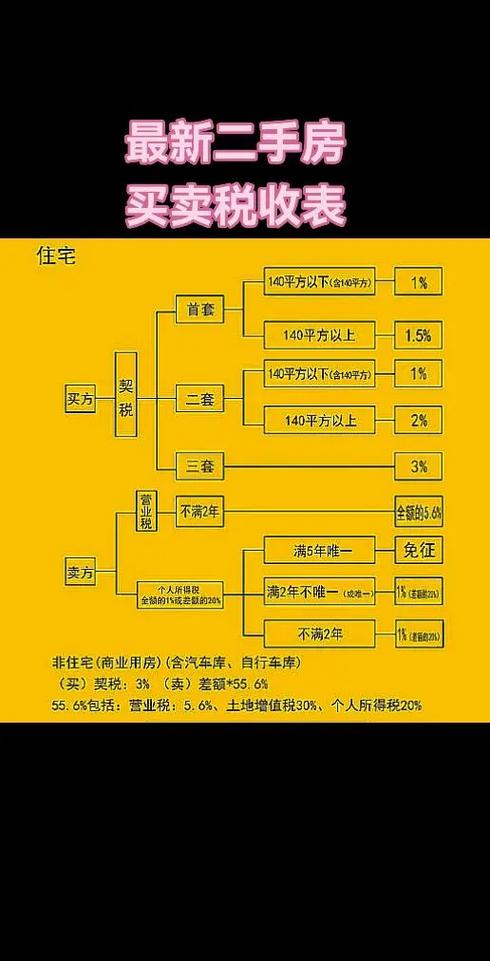

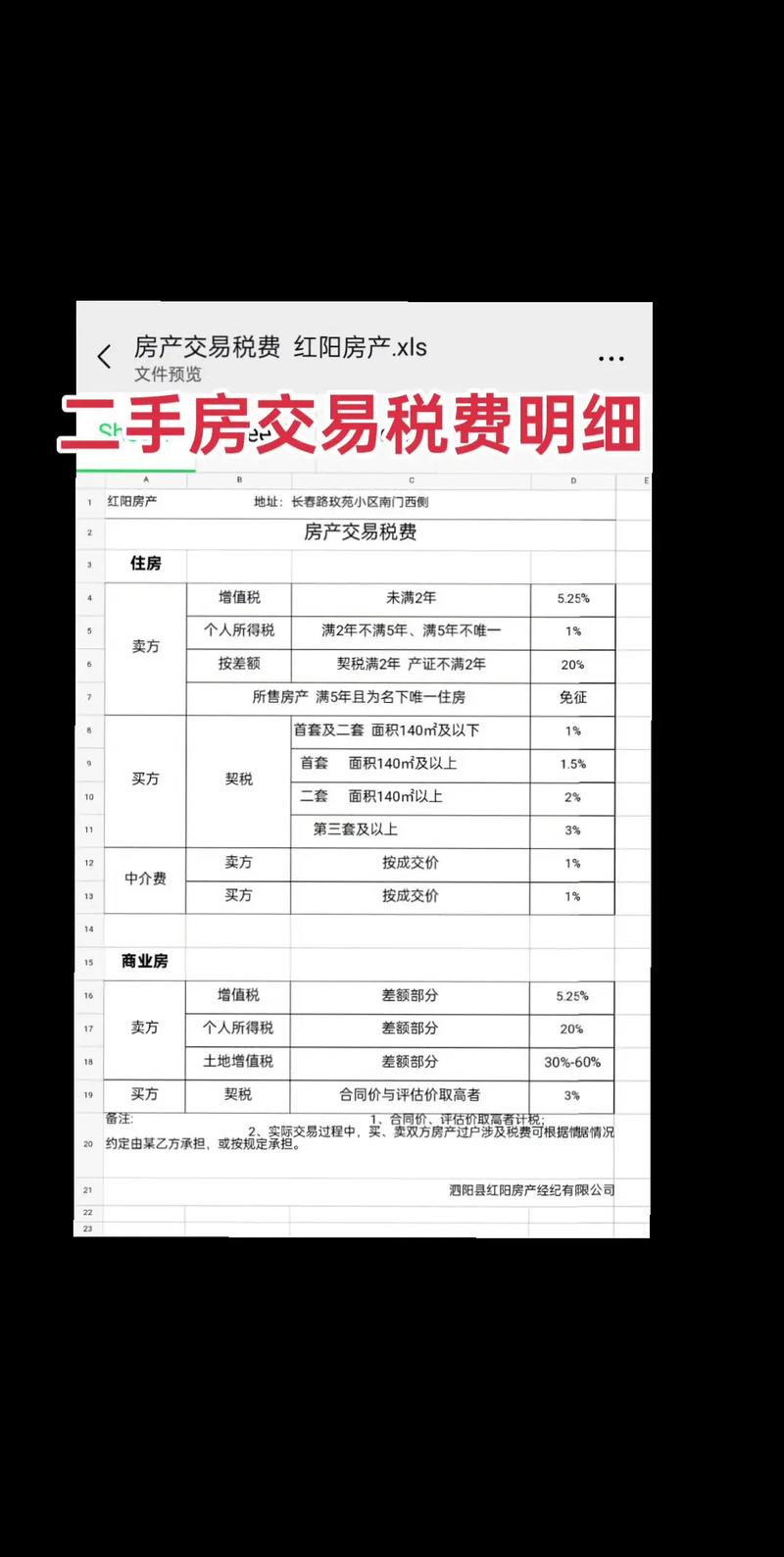

增值税及其附加

- 征收对象:卖方

- 征收条件:房产证发证日期(或契税票填发日期)不满2年。

- 计算方式:

- 计算基数:(本次网签价 - 原购买价),如果本次网签价低于原购买价,则按差额为0计算,即免征。

- 税率:5.3%(增值税5% + 城建税、教育费附加等0.3%),实际操作中通常简化为6%。

- 公式:

应缴增值税 = (网签价 - 原购买价) × 5.6%

- 免征条件:房产证发证日期满2年。

个人所得税

- 征收对象:卖方

- 征收条件:只要不满足“满五唯一”,就需要缴纳。

- 计算方式(二选一,按最低额缴纳):

- 差额征收 20%:

- 计算基数:(本次网签价 - 原购买价 - 合理费用),合理费用通常包括原购房时的契税、装修费(需发票)、贷款利息等。原购买价是关键,如果卖家无法提供原始购房发票,税务部门可能会按网签价的1%核定原值。

- 公式:

应缴个税 = (网签价 - 原购买价 - 合理费用) × 20%

- 全额征收 1%:

- 计算基数:本次交易的网签价。

- 公式:

应缴个税 = 网签价 × 1%

- 差额征收 20%:

- 免征条件:满足“满五唯一”。

契税

- 征收对象:买方

- 计算方式:根据房屋面积和买方是否为首套房来确定。

- 首套房:

- 房屋面积 ≤ 90㎡:网签价的 1%

- 房屋面积 > 90㎡:网签价的 5%

- 二套房:

- 房屋面积 ≤ 90㎡:网签价的 1%

- 房屋面积 > 90㎡:网签价的 2%

- 三套房及以上:通常为网签价的 3%,具体政策可能随时调整,需以当时为准。

- 首套房:

- 注意:契税的征收基数是“网签价”,但网签价不能低于税务部门核定的“最低过户指导价”(俗称“最低评估价”),实际操作中,网签价通常按最低指导价来申报,以节省税费。

印花税

- 征收对象:买卖双方

- 税率:0.05%(万分之五)

- 当前政策:目前对个人销售或购买住房暂免征收印花税,此项基本可忽略。

交易手续费

- 征收对象:买卖双方

- 标准:住宅为 6元/平方米,由买卖双方各承担一半。

- 公式:

交易手续费 = 房屋建筑面积 × 6元/㎡ ÷ 2

特殊情况:继承或赠与的房产

如果房产是通过继承或无偿赠与获得的,计算方式不同:

- 个税计算:

- 如果继承或赠与是“满五唯一”,则个税免征。

- 如果不满足,个税计算基数为“本次网签价 - 原继承/赠与成本”,由于继承/赠与成本通常很低,所以个税基本等于 网签价 × 20%,税负很重。

- 增值税:和普通商品房一样,看是否“满2年”。

计算实例

假设一套房:

- 原购买价:300万元

- 当前网签价:500万元(按最低指导价申报)

- 房屋面积:100平米

- 购房家庭情况:

- 案例A:卖方“满五唯一”,买方为首套房。

- 案例B:卖方“满二不唯一”,买方为首套房。

- 案例C:卖方“不满二不唯一”,买方为首套房。

案例A:满五唯一(最佳情况)

- 卖方税费:

- 增值税:满2年,免征。

- 个税:满五唯一,免征。

- 卖方总税费 = 0元

- 买方税费:

- 契税:首套房,面积>90㎡,

500万 × 1.5% = 7.5万元 - 交易手续费:

100㎡ × 6元/㎡ ÷ 2 = 300元 - 买方总税费 ≈ 7.53万元

- 契税:首套房,面积>90㎡,

案例B:满二不唯一

- 卖方税费:

- 增值税:满2年,免征。

- 个税:不唯一,需缴纳。

- 差额20%:

(500万 - 300万) × 20% = 40万元 - 全额1%:

500万 × 1% = 5万元 - 两种方式取其低,故个税为 5万元。

- 差额20%:

- 卖方总税费 = 5万元

- 买方税费:同案例A,53万元。

案例C:不满二不唯一(最差情况)

- 卖方税费:

- 增值税:不满2年,需缴纳。

(500万 - 300万) × 5.6% = 11.2万元

- 个税:不唯一,需缴纳。

- 差额20%:

(500万 - 300万) × 20% = 40万元 - 全额1%:

500万 × 1% = 5万元 - 取其低,故个税为 5万元。

- 差额20%:

- 卖方总税费 = 11.2万 + 5万 = 16.2万元

- 增值税:不满2年,需缴纳。

- 买方税费:同案例A,53万元。

重要提醒

- 网签价:这是税费的计算基础,它不一定等于实际成交价,为了合理避税,买卖双方通常会商定一个符合税务部门要求的“最低指导价”作为网签价。

- 原值证明:卖方能否提供原始的购房合同、发票等凭证,直接影响差额征收个税的多少,如果无法提供,个税将按全额的1%或更高的核定方式征收。

- 政策变动:税费政策可能会根据国家宏观调控而调整,以上信息基于当前(截至2025年初)的普遍政策,具体办理时请以税务部门和不动产登记中心的最新规定为准。

- 中介服务:正规的中介机构通常会提供税费测算服务,可以在签约前让中介帮忙精确计算一下。

希望这份详细的指南能帮助您更好地理解北京二手房的税费问题!

(图片来源网络,侵删)

(图片来源网络,侵删)