下面我将为您详细拆解写字楼二手房交易中涉及的各项税费,并解释计算方法。

(图片来源网络,侵删)

核心要点总结

- 税费远高于住宅:写字楼交易没有住宅的“满五唯一”免征个税和增值税的普惠政策,大部分税费都由买卖双方协商承担(通常约定为买方承担)。

- 关键计算因素:

- 是否“满二”:指从房产证登记日期或契税票填发日期起,是否已满2年,这决定了增值税是否可以免征。

- 是否“满五”:指是否已满5年,这决定了土地增值税是否可以申请核定征收。

- 房产原值:指上家购买此写字楼时的价格,以及后续的装修费用等,这是计算土地增值税和个税的重要依据。

- 发票类型:是增值税专用发票还是普通发票,会影响买方(企业)的进项税抵扣。

买方(购置方)需缴纳的税费

买方的税费相对简单,主要根据其身份(个人或公司)有所不同。

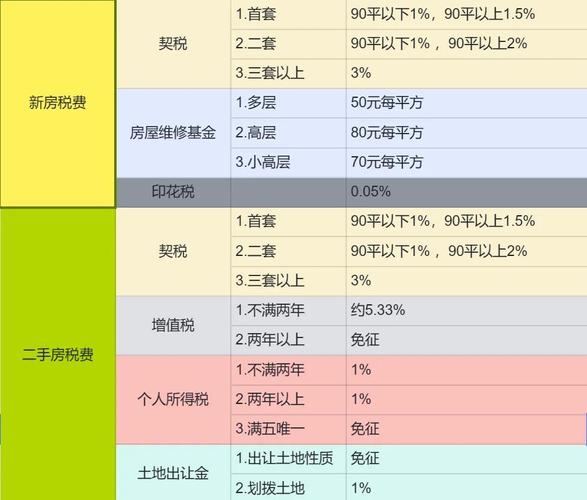

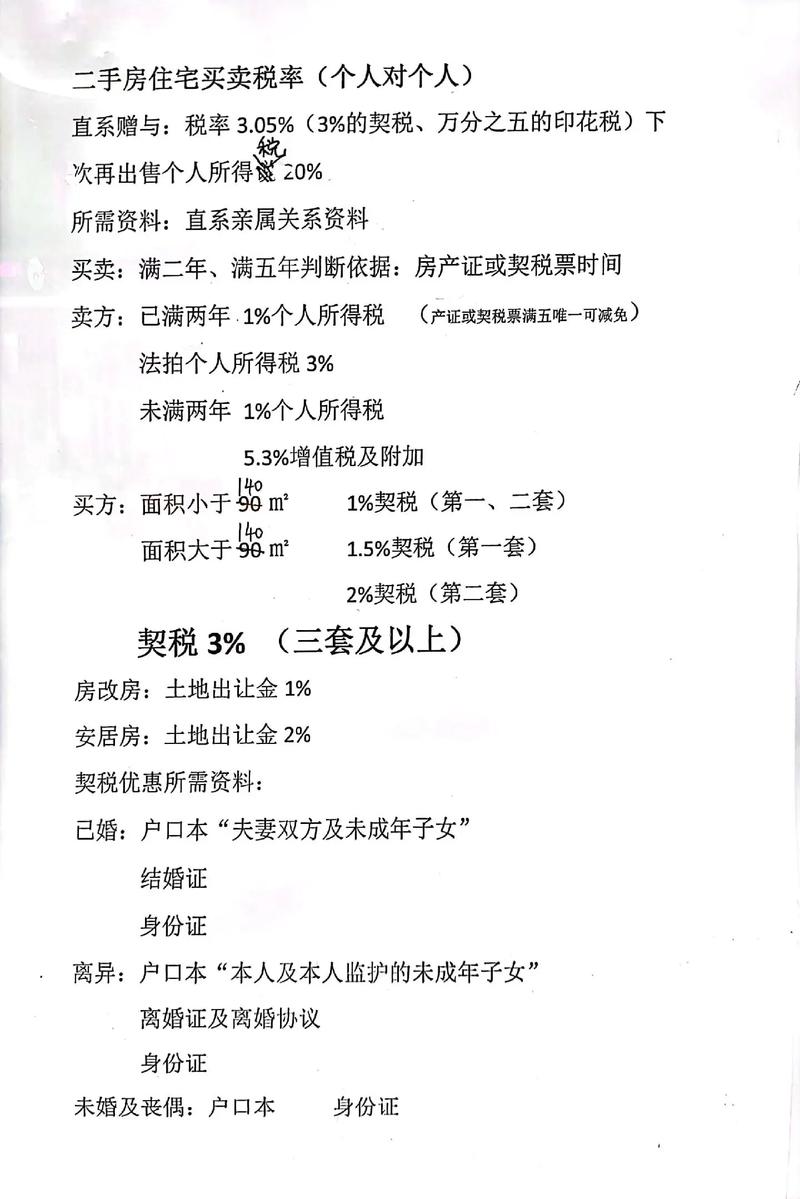

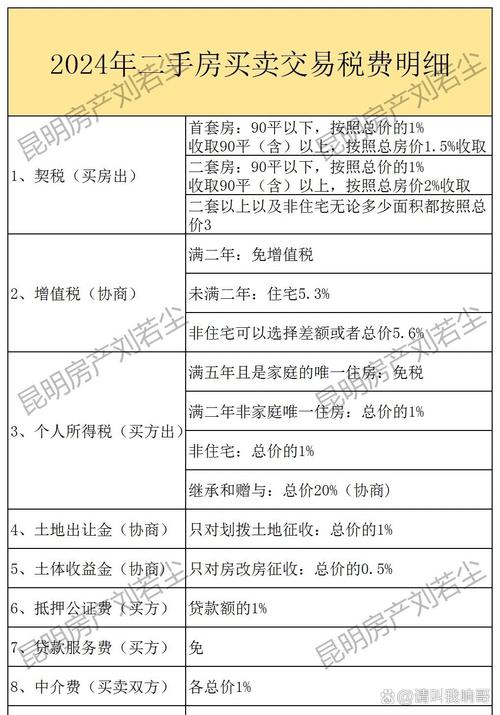

契税

- 税率:3%

- 计税依据:房屋的成交价格。

- 说明:写字楼交易的契税税率统一为3%,没有像住宅那样的优惠税率(如1%、1.5%),无论买方是个人还是公司,都按此税率征收。

- 计算公式:

成交价 × 3%

印花税

- 税率:05%

- 计税依据:房屋的成交价格。

- 说明:买卖双方均需缴纳,目前对个人销售或购买住房暂免征收,但写字楼不在此列。

- 计算公式:

成交价 × 0.05%(买卖双方各付一半)

其他费用

- 不动产登记费:住宅80元/套,非住宅(写字楼)一般为550元/套。

- 评估费:如果需要办理银行贷款,通常需要第三方评估机构对房产进行估价,费用为评估价的0.1%-0.3%。

卖方(出售方)需缴纳的税费

卖方的税费是交易中的大头和最复杂的部分,主要包括以下四大项:增值税、土地增值税、个人所得税、印花税。

增值税及其附加

- 税率:3% (增值税5% + 城建税、教育费附加等约0.3%)

- 计税依据:房屋的增值额(卖出价 - 买入价)。

- 关键判断——“满二”:

- 如果房产“满二”:根据国家政策,个人将购买2年以上(含2年)的对外销售的,免征增值税。

- 如果房产“不满二”:需要全额征收增值税。

- 计算公式(不满二时):

(成交价 - 原值)× 5.3%- 注意:如果卖方无法提供原始购房发票,税务部门可能会按成交价的一定比例(如5%)来核定征收,税负会更重。

土地增值税

这是写字楼交易中税负最重的一项,计算方法非常复杂。

-

税率:采用四级超率累进税率,从30%到60%不等。

(图片来源网络,侵删)

(图片来源网络,侵删) -

计税依据:增值额 = 成交价 - 扣除项目

- 扣除项目包括:原购房款、相关税费(原契税、印花税等)、合理费用(如装修费,需提供发票)。

-

关键判断——“满五”与“核定征收”:

-

如果房产“满五”且卖方能提供原购房发票等凭证:可以按查账征收方式计算,需要先计算增值率(增值额 ÷ 扣除项目总额 × 100%),再根据下表确定税率: | 增值率 | 税率 | 速算扣除系数 | | :--- | :--- | :--- | | 不超过50%的部分 | 30% | 0 | | 超过50%至100%的部分 | 40% | 5% | | 超过100%至200%的部分 | 50% | 15% | | 超过200%的部分 | 60% | 35% |

-

如果房产“不满五”或“满五”但无法提供原购房发票:税务部门通常会采用核定征收方式。

(图片来源网络,侵删)

(图片来源网络,侵删)- 核定征收率:一般为5% (具体税率可能因地方政策略有不同)。

- 计算公式:

成交价 × 核定征收率 (5%) - 注意:核定征收方式下,税负通常远高于查账征收。“满五”且有发票对卖方至关重要。

-

个人所得税

- 税率:20%

- 计税依据:房屋转让所得(卖出价 - 有关合理费用)。

- 计算方式:

- 能核实原值和费用:

(成交价 - 原值 - 合理费用)× 20% - 无法核实原值和费用:税务部门会采用核定征收方式,通常按成交价的1%-3%征收(各地标准不一,常见为1%或2%)。

- 能核实原值和费用:

- 说明:即使是“满五唯一”的住宅,个税也仅免征,但写字楼无此政策。

印花税

- 税率:05%

- 计税依据:房屋的成交价格。

- 说明:买卖双方各付一半,对于企业出售房产,印花税通常是按“产权转移书据”税目缴纳。

税费计算情景示例

假设一套写字楼:

- 成交价:500万元

- 上家原价:300万元

- 装修等费用:50万元(有正规发票)

- 持有年限:3年(即“满二”但“不满五”)

卖方需缴税费计算:

-

增值税:

- 因持有满2年,免征。

- 应缴:0元

-

土地增值税:

- 因持有不满5年,采用核定征收。

- 应缴:

500万 × 5% = 25万元

-

个人所得税:

- 因无法核实原值(或按核定方式),采用核定征收。

- 假设核定率为2%,应缴:

500万 × 2% = 10万元

-

印花税:

- 应缴:

500万 × 0.05% = 0.25万元(买卖双方各付一半,卖方付0.125万)

- 应缴:

卖方总税费合计:25万 + 10万 + 0.125万 = 125万元

买方需缴税费计算:

-

契税:

- 应缴:

500万 × 3% = 15万元

- 应缴:

-

印花税:

- 应缴:

500万 × 0.05% = 0.25万元(买卖双方各付一半,买方付0.125万)

- 应缴:

-

登记费:

- 应缴:055万元 (550元)

买方总税费合计:15万 + 0.125万 + 0.055万 = 18万元

重要提醒与建议

- “满二”和“满五”的判断:计算起始日以房产证登记日期或契税票填发日期为准,取早者,如果房产有继承、赠与等非交易过户行为,时间可能会重新计算。

- 发票是关键:务必向上家索要并核实原始的购房发票、契税发票等凭证,这些凭证直接决定了土地增值税和个税的计算方式,对税费总额影响巨大。

- 地方政策差异:以上是国家层面的通用规定,但各地(尤其是不同城市)在核定征收率、具体执行口径上可能存在差异。最准确的做法是咨询当地不动产登记中心或税务部门。

- 合同约定:交易前,买卖双方必须在《存量房买卖合同》中明确约定各项税费的承担方,虽然市场上默认是“所有税费由买方承担”,但白纸黑字写清楚可以避免后续纠纷。

- 寻求专业帮助:由于税费计算复杂,强烈建议在交易前咨询专业的房产中介、税务师或律师,对税费进行精确测算,做到心中有数。

希望这份详细的解析能帮助您更好地理解写字楼二手房交易的税费问题!